订单号查物流

市场期待已久的“境内分拆上市”终于迎来纲领性文件。8月23日,证监会宣布,就《上市公司分拆所属子公司境内上市试点若干规定》公开征求意见!《若干规定》明确了分拆试点条件和流程。

此前,已有多家A股上市公司明确表态将分拆旗下子公司至科创板上市,包括东港股份、西部材料、岭南股份、金固股份、深康佳A、上海电气、力帆股份、乐普医疗、盈峰环境。

为什么要分拆上市?对A股有何影响?

分拆上市是指母公司将部分业务或某个子公司从母公司中独立出来进行IPO,并将其在子公司中拥有的股份分配给母公司的股东,母公司股东的持股比例和绝对持股数量不变。

分拆上市具有广义与狭义之分,区别在于母公司主体是否上市,广义上的分拆上市中母公司已上市或未上市均可;狭义上的分拆上市则仅指母公司已上市的情况。

新时代证券表示,分拆上市对上市公司有诸多积极影响,但需施以严监管。

具体来说,分拆上市有以下好处:

1、提升母公司的市值

分拆上市能够重塑上市公司估值体系,一是分拆上市后公司不同业务将被重新估值定价,有助于避免高估值业务被低估值业务拖累;二是由于订单号查物流

市场期待已久的“境内分拆上市”终于迎来纲领性文件。8月23日,证监会宣布,就《上市公司分拆所属子公司境内上市试点若干规定》公开征求意见!《若干规定》明确了分拆试点条件和流程。

此前,已有多家A股上市公司明确表态将分拆旗下子公司至科创板上市,包括东港股份、西部材料、岭南股份、金固股份、深康佳A、上海电气、力帆股份、乐普医疗、盈峰环境。

为什么要分拆上市?对A股有何影响?

分拆上市是指母公司将部分业务或某个子公司从母公司中独立出来进行IPO,并将其在子公司中拥有的股份分配给母公司的股东,母公司股东的持股比例和绝对持股数量不变。

分拆上市具有广义与狭义之分,区别在于母公司主体是否上市,广义上的分拆上市中母公司已上市或未上市均可;狭义上的分拆上市则仅指母公司已上市的情况。

新时代证券表示,分拆上市对上市公司有诸多积极影响,但需施以严监管。

具体来说,分拆上市有以下好处:

1、提升母公司的市值

分拆上市能够重塑上市公司估值体系,一是分拆上市后公司不同业务将被重新估值定价,有助于避免高估值业务被低估值业务拖累;二是由于订单号查物流

摘要 【科创板并购重组规则亮相 审核程序进一步优化】市场翘首以盼的科创板并购重组规则正式亮相。8月23日晚间,证监会发布《科创板上市公司重大资产重组特别规定》(简称《特别规定》)。上交所同步发布《上海证券交易所科创板上市公司重大资产重组审核规则(征求意见稿)》(简称《重组审核规则》)。(上海证券报) 市场翘首以盼的科创板并购重组规则正式亮相。 8月23日晚间,证监会发布《科创板上市公司重大资产重组特别规定》(简称《特别规定》)。上交所同步发布《上海证券交易所科创板上市公司重大资产重组审核规则(征求意见稿)》(简称《重组审核规则》)。 作为资本市场改革的“试验田”,科创板并购重组的改革力度、市场化程度都有较大突破。放宽定价、看重协同性、支付多元化、高效审核可预期……一系列并购重组政策红利将在科创板落地。 科创板并购重组多项制度设计均彰显了包容性。考虑到科创企业可能存在收入规模较小、尚未盈利等特点,为提高实体标准与条件的包容性,明确科创公司重大资产重组、发行股份购买资产适用《重组特别规定》的相关规定,即调整重大资产订单号查物流

北京时间8月24日凌晨,知名指数编制公司富时罗素公布其旗舰指数2019年9月的季度调整结果。本次季度调整如期把中国A股的纳入因子由5%提升至15%。根据此前富时罗素的官方测算,此次调整将给A股带来40亿美元的被动资金流入。此外,其旗舰指数富时全球股票指数系列还将例行调整相关成分股。相关变动将于9月23日开盘前正式生效。 官方信息显示,富时罗素纳A方案共分三步走:分别在2019年6月、9月和2020年3月,进度为20%、40%、40%,三步实施完毕后,A股纳入比例将为可投资部分的25%。值得一提的是,富时罗素将在2019年12月再次进行季度审核,但A股“入富”的最后一步并未被安排在2019年12月的季度审核中,而是顺延至2020年3月实施。对此,富时罗素官方表示,为了确保节日前后股市以及货币市场都有充足的流动性,因此将第三批次的方案安排在2020年3月实施。 此外,根据去年的方案,9月6日,标普道琼斯指数将发布纳入其指数体系的中国A股调整名单,A股将以25%的纳入因子一次性纳入,该变动同样于9月23日开盘前正式生效。有观点认为,标普道琼斯纳入A股有望带来100亿美元的增量资金。 Choice数据显示,截至2019年订单号查物流

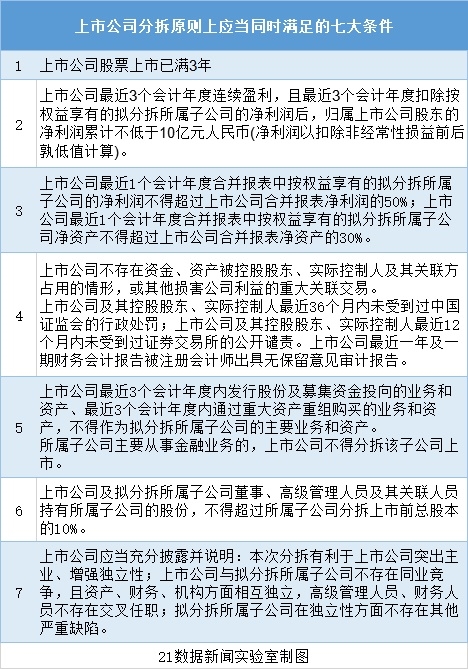

A股境内分拆上市的政策通道打开了! 8月23日下午,证监会发布《上市公司分拆所属子公司境内上市试点若干规定》(简称《若干规定》)并公开征求意见。《若干规定》明确了A股境内分拆上市的标准和流程,列出了分拆上市的七大条件。 据记者初步测算,按照证监会给出的分拆上市硬指标,再结合上市公司治理情况、风险事项等因素,符合条件的上市公司百家左右,占A股上市公司总数的2%至3%。 “近期市场关于分拆上市的期望很高,其实真正符合条件的公司并不多,尤其监管明确表达了对借分拆炒作、忽悠式分拆从严监管的态度,投资者需要理性看待,认真辨别。”有市场人士向记者表示。 助力创新填补制度空白 《若干规定》的发布,无疑填补了境内分拆上市的制度空白。 《若干规定》明确指出,“分拆”是指上市公司将部分业务或资产,以其直接或间接控制的子公司的形式,在境内证券市场IPO或者重组上市。“尽管在实践中已有A股公司分拆子公司境外上市、境外上市公司分拆子公司A股上市,但是从未有过真正的A股上市公司分拆子公司在A股上市。”有业内人士向记者表示。 此前曾有过A股公司“孵化”订单号查物流

昨日,证监会新闻发言人高莉表示,为进一步规范和指导律师事务所及律师从事首次公开发行股票并上市证券法律业务活动,适应科创板股票发行注册制下提升中介机构能力、强化中介机构责任的要求,证监会会同司法部研究起草了《律师事务所从事首次公开发行股票并上市法律业务执业细则(试行)》(下称《执业细则》)并向社会公开征求意见。 《执业细则》共12章79条,律师对包括发行人首发的主体资格、发行人的独立性、业务、主要财产、公司治理、规范运作、关联交易和同业竞争、募集资金投向和业务发展目标及诉讼仲裁等具体事项进行查验,并据此发表法律意见。 高莉在会上介绍,《执业细则》立足于《证券法》《首次公开发行股票并上市管理办法》《首次公开发行股票并在创业板上市管理办法》《科创板首次公开发行股票注册管理办法(试行)》等首发上市的相关法律、规章中关于首发条件的规定,对律师事务所从事首发法律业务的主要查验事项和内容作出具体规定。 高莉表示,证监会将会同司法部根据公开征求意见情况,进一步完善《执业细则》并履行程序后发布实施。 关于就《律师事务所从事首次公开发行股票并上市法律业务执业订单号查物流