像风吹过八千里是什么歌

摘要

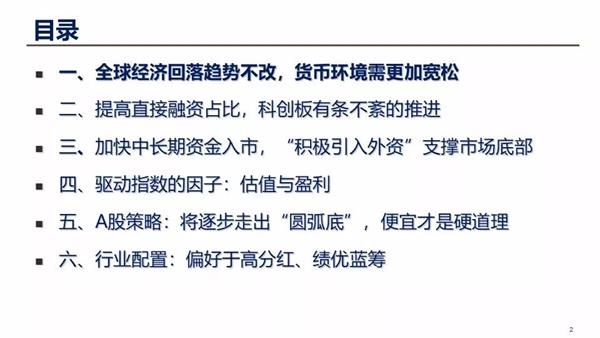

节奏上,我们预计5、6月份A股处于“圆弧底”的阶段,A股年内第二次布局点在6月中下旬。

新股发行常态化持续推进、再融资政策出现积极变化、上交所设立科创板并试点注册制等。保险,成为A股第二大机构投资者。根据央行披露的数据,截至今年3月末,外资持股市值1.68万亿。食品饮料、家电等行业,偏好蓝筹股,部分个股被深度“外资化”。 业绩增长仍显乏力,非金融A股一季报盈利增速仅1.3%。2019年大规模减税降费,将对A股盈利有所提振,同时促进消费,与地产相关度低的可选消费增速平稳增长。 市场策略:将逐步走出“圆弧底”,便宜才是硬道理分红、绩优蓝筹,如“金融、消费类”净利润的比重)稳定在30%以上,并呈现稳步提升态势。随着监管层引导上市公司加大现金分红力度,2018年A股上市公司现金分红(包含分红预案)高达1.23万亿,分红率高达36.47%,均创2010年以来历史新高。站在当前时点,从现金分红收益率的角度来看,A股市场推荐股息率相对较高的“金融、消费类”板块及行业。 (文章来源:国金证券)

像风吹过八千里是什么歌

摘要

节奏上,我们预计5、6月份A股处于“圆弧底”的阶段,A股年内第二次布局点在6月中下旬。

新股发行常态化持续推进、再融资政策出现积极变化、上交所设立科创板并试点注册制等。保险,成为A股第二大机构投资者。根据央行披露的数据,截至今年3月末,外资持股市值1.68万亿。食品饮料、家电等行业,偏好蓝筹股,部分个股被深度“外资化”。 业绩增长仍显乏力,非金融A股一季报盈利增速仅1.3%。2019年大规模减税降费,将对A股盈利有所提振,同时促进消费,与地产相关度低的可选消费增速平稳增长。 市场策略:将逐步走出“圆弧底”,便宜才是硬道理分红、绩优蓝筹,如“金融、消费类”净利润的比重)稳定在30%以上,并呈现稳步提升态势。随着监管层引导上市公司加大现金分红力度,2018年A股上市公司现金分红(包含分红预案)高达1.23万亿,分红率高达36.47%,均创2010年以来历史新高。站在当前时点,从现金分红收益率的角度来看,A股市场推荐股息率相对较高的“金融、消费类”板块及行业。 (文章来源:国金证券)

像风吹过八千里是什么歌

摘要 这一次调整是牛市初段的大休整,不会改变熊转牛的大格局。从幅度上来看,比较充分,但时间上可能还不够充分,所以市场未来一段时间依然处在休整的状态,只是速度可能会变慢,甚至不排除震荡式休整。三季度开始,市场将会重新进入上涨趋势。 这一次调整是牛市初段的大休整,不会改变熊转牛的大格局。从幅度上来看,比较充分,但时间上可能还不够充分,所以市场未来一段时间依然处在休整的状态,只是速度可能会变慢,甚至不排除震荡式休整。三季度开始,市场将会重新进入上涨趋势。 至于休整的方式,最乐观的情况是出现类似2005年的情形。2005年牛市第一阶段中,政策(股权分置改革、汇改)、利率环境(下行)、经济预期(领先指标见底),所有的大逻辑都很好。2005年6月到9月,股市进入了第一波上涨。但是随后利率下行趋势放缓、上市公司财报不好等因素出现,市场出现了季度级别的调整,之后随着经济进一步改善,2006年股市迎来更猛烈的上涨。 新一轮牛市大概率不是结构性牛市。因为A股现在的体量已经足够大,板块构成已经非常全面了,不管是成长板块还是传统板块,大多数行业像风吹过八千里是什么歌

摘要 【曹中铭:退市多样化 A股生态在变】对严重扰乱市场秩序、触及退市标准的企业坚决退市、一退到底。可见,A股市场生态在变,随着退市真正步入常态化、市场化与法治化轨道,那些经营不善或弄虚作假、偷天换日的上市公司再也无法赖在股市上了。 上交所5月17日发布公告,决定依法依规终止*ST海润、*ST上普两家公司股票上市,并决定对*ST保千实施暂停上市(非终止上市)。深交所也宣布,终止*ST华泽、*ST众和股票上市。一次性将4家上市公司退市,在A股历史上不多见。今年以来暂停上市的9家公司中,最终到底会有多少家会退市,市场各方高度关注。 自2014年证监会强化上市公司退市监管以来,退市公司逐渐多了起来。去年就有*ST吉恩、*ST昆机、*ST烯碳、中弘股份等企业被摘牌。通过改革与强化监管,上市公司退市开始多样化,两市相继有了欺诈发行退市、重大信息披露违法退市、涉及公共安全等领域重大违法行为的退市、净资产连续三年为负退市、股价连续20个交易日低于面值退市,以及审计意见“非标”退市。尽管离退市常态化还有不小距离,但A股上市公司退市难的局面已有了较大改观。像风吹过八千里是什么歌

摘要

按照人随产业走、产业决定城市兴衰、规模经济和交通成本等区位因素决定产业布局的基本逻辑,我们在2019年4月《中国城市发展潜力排名:2019》研究报告中对全国除三沙市和港澳台外的336个地级及以上行政单元的发展潜力进行客观排名,深圳、北京、上海、广州、成都、南京、武汉、重庆、天津、杭州位居前十。

研究报告中对全国除三沙市和港澳台外的336个地级及以上行政单元的发展潜力进行客观排名,深圳、北京、上海、广州、成都、南京、武汉、重庆、天津、杭州位居前十。 GDP仅为香港1/11的小渔村到2018年超过香港成为活力四射的一线城市,2015年以来年均人口增量超50万、居全国之首。2)深圳从“制造工厂”迈向“硬件硅谷”、“创新之城”,新一代信息技术、生物医药、文化创意产业等战略新兴产业成为支柱,占GDP比重达到38%。3)深圳面临着土地资源不足、产业外迁、城市更新、优质公共服务资源短缺等问题。4)深圳将携手珠三角各城市参与全球分工与合作,打造全球创新创意之都。 工业增加值的50%;拥有中西部地区数量最多、种类最齐全的金融机构资源。3)成都与重庆作为西南像风吹过八千里是什么歌

摘要

按照人随产业走、产业决定城市兴衰、规模经济和交通成本等区位因素决定产业布局的基本逻辑,我们在2019年4月《中国城市发展潜力排名:2019》研究报告中对全国除三沙市和港澳台外的336个地级及以上行政单元的发展潜力进行客观排名,深圳、北京、上海、广州、成都、南京、武汉、重庆、天津、杭州位居前十。

研究报告中对全国除三沙市和港澳台外的336个地级及以上行政单元的发展潜力进行客观排名,深圳、北京、上海、广州、成都、南京、武汉、重庆、天津、杭州位居前十。 GDP仅为香港1/11的小渔村到2018年超过香港成为活力四射的一线城市,2015年以来年均人口增量超50万、居全国之首。2)深圳从“制造工厂”迈向“硬件硅谷”、“创新之城”,新一代信息技术、生物医药、文化创意产业等战略新兴产业成为支柱,占GDP比重达到38%。3)深圳面临着土地资源不足、产业外迁、城市更新、优质公共服务资源短缺等问题。4)深圳将携手珠三角各城市参与全球分工与合作,打造全球创新创意之都。 工业增加值的50%;拥有中西部地区数量最多、种类最齐全的金融机构资源。3)成都与重庆作为西南像风吹过八千里是什么歌

摘要 短期来看股市较为低迷,对债市情绪的支撑有望延续,但考虑到股市接近前期低点,配置价值进一步凸显,未来进一步下跌空间已经较为有限。从债市自身而言,一方面股债跷跷板效应逐步减弱,反映了投资者对利率进一步下行的预期越来越弱,另一方面债市自身面临的基本面、通胀、汇率、监管等利空因素并未充分反映,利差水平又再次回到均值附近,客观上也限制了利率的下行空间。因此我们认为利率下行的空间已经十分有限,未来股市一旦企稳,利率或将面临上行压力。 利率市场展望:利率债投资策略:房地产投资稳中向好趋势仍在,未来投资增速下行风险可控,经济数据进一步下行空间有限。 货币政策出现超预期大幅宽松,60bp的长短端利差都是较为合理的水平。 展望未来,一方面基本面企稳趋势明显,通胀压力上升,人民币贬值压力加大,监管落实从严,利率绝对水平偏低等因素都限制了长端利率进一步下行的空间,另一方面央行货币政策基调边际收紧,年内货币政策进一步宽松空间有限,资金面最为宽松的阶段大概率已经度过,短端利率进一步下行空间也十分有限,在央行合理充裕像风吹过八千里是什么歌