三七的功效

上海证券表示,投资仍是中国经济的第一增长动力,2018年经济增长放缓,主要受投资持续下降的影响。2018年上半年的摸清风险底细工作,使得PPP、棚改、政府债务调整等都受到了限制,影响了当期投资增长。中国当前的投资低迷态势,主要是具有顺周期特征的工业投资低迷的结果。可见,表面上的货币和债务问题,并非是造成中国投资低迷局面的原因,中国投资低迷的根源是储蓄不足。从中央对楼市的定位和调控决心看,中国储蓄回升可期,从而投资也将逐步走稳回升。从经济增长第一动力投资的变化看,投资企稳回升在即。未来政府主导的基建投资在上述因素消除后会恢复增长;更为重要的是,民间投资在2018年已显现回升态势,表明经济增长的内在动力正在积聚。2019年,经济预期过度悲观的情况,将逐渐得到修正,经济稳中偏升的预期将得到确立。2019将是中国经济走出‘底部徘徊’阶段的起始之年,经济整体“稳中趋升”态势不变。(文章来源:证券时报网) (责任编辑:DF398) 三七的功效

申万宏源指出,一季度出口再度波动加剧,对全年趋势判断产生影响,适逢全球贸易环境深刻变化的大背景,因而其对于全年出口形势的指示意义,更显得尤为重要和关键。 申万宏源表示,剔除春节后,1-2月出口增长平稳,较2018年12月改善约6个百分点左右。同时也显示,2018年12月的单月出口负增长更多是暂时性因素的结果,可持续性并不强。同时,我们的模型能够验证海关公布的2月剔除春节因素出口同比1.5%(美元计价)的测算结果。若这一趋势得以持续,预计3月美元计价出口增速将大幅反弹至+16%左右,同时人民币计价出口增速则反弹至+21%左右。(文章来源:证券时报网) (责任编辑:DF398) 三七的功效

摘要 外资是2019年重要的增量资金,2019年1-2月,外资大幅增配了家电、食品饮料行业龙头,短期加速市场上涨,影响市场风格。往后看,外资流入和流出的节奏和交易行为对市场还将带来何种影响?外资波动何时放大?对家电白酒的超配和中小创的低配是否会一直延续? 外资是2019年重要的增量资金,2019年1-2月,外资大幅增配了家电、食品饮料行业龙头,短期加速市场上涨,影响市场风格。往后看,外资流入和流出的节奏和交易行为对市场还将带来何种影响?外资波动何时放大?对家电白酒的超配和中小创的低配是否会一直延续? 大族激光、美的集团等股票持股比例接近30%上限后,后续行为存在四种可能:1、核心龙头出现“抢筹行情”;2、外资增加该行业二线龙头股票的配置;3、资金向其他低配行业扩散;4、外资对A股增配趋势出现停滞。四种情形下,2019年1-2月,核心龙头“抢筹行情”已经出现,但受制于持股比例上限和全球可比估值,情形1难以持续。长期来看,外资对一个市场的配置呈现从一线龙头到二线龙头,从优势行业到其他行业的“扩散化”的特点。其中,同行业的扩散将会较快发生,三七的功效

摘要

A股市场目前总体处于估值水平的相对低位,主要驱动逻辑是估值修复和预期差驱动,不容易出现“疯牛”行情。

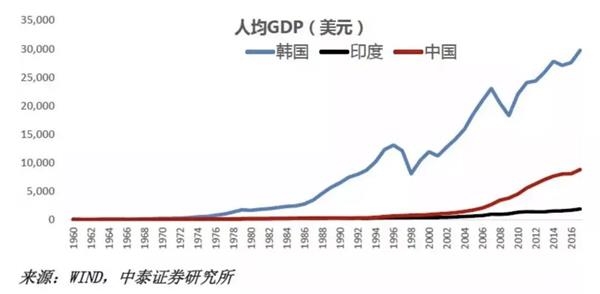

业绩平平,起伏很大,因为不是以经济建设为中心。正是因为前30年经济增速相对比较低,经济动荡,所以后面40年才迎来经济高增长。 但经济高增长很难长期持续,每个国家都会如此,不可能有一个国家经济能够一直持续增速8%以上。但是,纵观全球二战之后的经济发展历史,发现凡一个国家经济高增长持续30年以上,全都成为高收入国家了,而中国经济持续高增长了40年,却依然还是一个发展中国家,这有点奇怪的,我认为核心原因在于前30年被耽误了。 经济的增长受到了种种要素影响,如总人口平均年龄、资本回报率、技术进步等等,这些因素的增速最终都会下降或负增长,导致经济增速回落。全世界各国经济发展都会受到生产要素的制约,如目前没有一个发达经济体的经济增速在5%以上,美国去年GDP增速反弹,也不过2.9%。 对中国来讲,低于6%都是难以接受的。日本、韩国都是二战之后经济增长迅猛的国家,而且实现成功转型,但现在增速依然也都是回落。所以,对于我对于当三七的功效

摘要

A股市场目前总体处于估值水平的相对低位,主要驱动逻辑是估值修复和预期差驱动,不容易出现“疯牛”行情。

业绩平平,起伏很大,因为不是以经济建设为中心。正是因为前30年经济增速相对比较低,经济动荡,所以后面40年才迎来经济高增长。 但经济高增长很难长期持续,每个国家都会如此,不可能有一个国家经济能够一直持续增速8%以上。但是,纵观全球二战之后的经济发展历史,发现凡一个国家经济高增长持续30年以上,全都成为高收入国家了,而中国经济持续高增长了40年,却依然还是一个发展中国家,这有点奇怪的,我认为核心原因在于前30年被耽误了。 经济的增长受到了种种要素影响,如总人口平均年龄、资本回报率、技术进步等等,这些因素的增速最终都会下降或负增长,导致经济增速回落。全世界各国经济发展都会受到生产要素的制约,如目前没有一个发达经济体的经济增速在5%以上,美国去年GDP增速反弹,也不过2.9%。 对中国来讲,低于6%都是难以接受的。日本、韩国都是二战之后经济增长迅猛的国家,而且实现成功转型,但现在增速依然也都是回落。所以,对于我对于当三七的功效

摘要

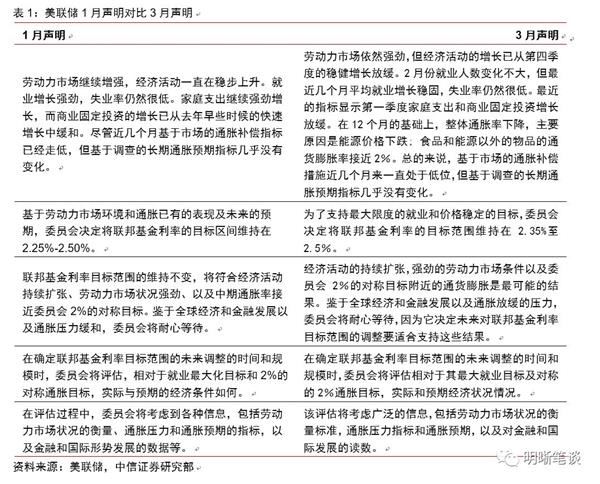

在全球货币政策转向的背景下,今夜如此偏鸽的美联储提高了国内货币政策动用价格型货币工具的概率,一旦降息,我们认为10年国债仍可能突破3%,达到2.8%的水平。

利率维持在2.40%,同时,将联邦基金利率维持在2.25%-2.50%目标区间内。本次会议除了公布了对于市场来说早有预期的缩表部分的具体内容,同时点阵图反映今年不再加息,超出市场预期。使得本次会议的立场非常鸽派。货币政策转向是影响资产价格的重要因素,从欧央行到美联储,都是一鸽再鸽。其中,转鸽的央行促使流动性改善,从而推动了风险资产价格的上涨;而货币政策不再抬升利率和充裕的流动性也促使债券收益率的下行。因此,我们维持10年期国债收益率3.0%~3.4%的判断;我们认为,在全球货币政策转向的背景下,今夜如此偏鸽的美联储提高了国内货币政策动用价格型货币工具的概率,一旦降息,我们认为10年国债仍可能突破3%,达到2.8%的水平。 CPI同比增长1.5%,略不及预期和前值1.6%;环比增长0.2%,符合预期,不仅高于前值0%,更是四个月来首次上涨。尽管基于调查的长期通胀预期指标几乎没有变化,仍维持在2%附近三七的功效

摘要

在全球货币政策转向的背景下,今夜如此偏鸽的美联储提高了国内货币政策动用价格型货币工具的概率,一旦降息,我们认为10年国债仍可能突破3%,达到2.8%的水平。

利率维持在2.40%,同时,将联邦基金利率维持在2.25%-2.50%目标区间内。本次会议除了公布了对于市场来说早有预期的缩表部分的具体内容,同时点阵图反映今年不再加息,超出市场预期。使得本次会议的立场非常鸽派。货币政策转向是影响资产价格的重要因素,从欧央行到美联储,都是一鸽再鸽。其中,转鸽的央行促使流动性改善,从而推动了风险资产价格的上涨;而货币政策不再抬升利率和充裕的流动性也促使债券收益率的下行。因此,我们维持10年期国债收益率3.0%~3.4%的判断;我们认为,在全球货币政策转向的背景下,今夜如此偏鸽的美联储提高了国内货币政策动用价格型货币工具的概率,一旦降息,我们认为10年国债仍可能突破3%,达到2.8%的水平。 CPI同比增长1.5%,略不及预期和前值1.6%;环比增长0.2%,符合预期,不仅高于前值0%,更是四个月来首次上涨。尽管基于调查的长期通胀预期指标几乎没有变化,仍维持在2%附近三七的功效