桃花源记改写

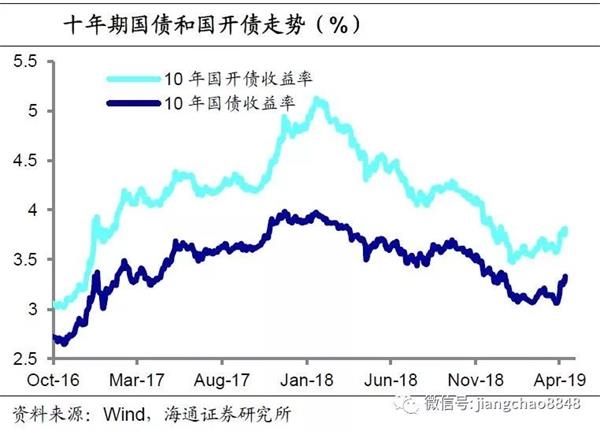

利率债观察】利率下行受阻:货币宽松减弱。3月社融增速回升至10.7%,预示中国经济有希望在19年2季度见底企稳。由于社融增速的大幅回升,加上通胀的显著反弹,意味着央行货币政策进一步宽松的必要性大幅下降。③利率下行受阻,长期仍有支撑。债市连续两周大幅下跌,但从中长期来看,我们认为本轮政策并未走举债刺激的老路,因而低利率时代并未结束,利率超调之后或带来买入机会。

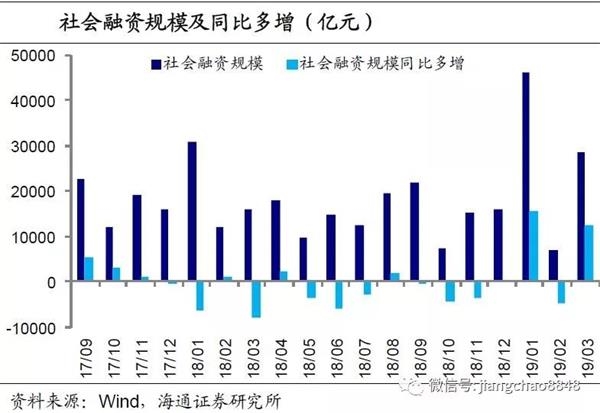

可转债观察】转债逢低关注:业绩驱动。转债方面,维持短期风格轮动的判断,前期滞涨的银行可关注,成长和消费仍是中长期主线,相关转债可逢低关注。 信贷结构看居民短贷、企业短贷和中长贷均出现同比多增,非标对社融从拖累转为贡献。3月社融存量增速从2月的10.1%反弹至10.7%,我们测算若不含专项债社融存量增速从9.2%回升至9.7%,政府和社会总融资存量增速从10.6%提高到11.1%,而包括信贷、非标、债券和股票在内的企业各类总融资的增速也回升到6.8%,不同口径的数据都指向社融增速已经企稳,预示未来经济有望企稳改善。货币政策短期也难以大幅放松,对债市而言形成利空。

社保缴费率等减税政策,合计减税规模1.7万亿,政策落实桃花源记改写

利率债观察】利率下行受阻:货币宽松减弱。3月社融增速回升至10.7%,预示中国经济有希望在19年2季度见底企稳。由于社融增速的大幅回升,加上通胀的显著反弹,意味着央行货币政策进一步宽松的必要性大幅下降。③利率下行受阻,长期仍有支撑。债市连续两周大幅下跌,但从中长期来看,我们认为本轮政策并未走举债刺激的老路,因而低利率时代并未结束,利率超调之后或带来买入机会。

可转债观察】转债逢低关注:业绩驱动。转债方面,维持短期风格轮动的判断,前期滞涨的银行可关注,成长和消费仍是中长期主线,相关转债可逢低关注。 信贷结构看居民短贷、企业短贷和中长贷均出现同比多增,非标对社融从拖累转为贡献。3月社融存量增速从2月的10.1%反弹至10.7%,我们测算若不含专项债社融存量增速从9.2%回升至9.7%,政府和社会总融资存量增速从10.6%提高到11.1%,而包括信贷、非标、债券和股票在内的企业各类总融资的增速也回升到6.8%,不同口径的数据都指向社融增速已经企稳,预示未来经济有望企稳改善。货币政策短期也难以大幅放松,对债市而言形成利空。

社保缴费率等减税政策,合计减税规模1.7万亿,政策落实桃花源记改写

利率不变,声明未提及定向长期再融资操作的细节。 CPI或继续升至2.6%。4月以来煤价、钢价、油价小幅上涨,但考虑到增值税税率下调拉低物价,我们预测4月PPI环比持平,4月PPI同比涨幅回升至0.6%。3月CPI和PPI均出现了回升,但展望未来,通胀走势或趋于分化。其中受益于减税推高消费增速、以及猪价上涨,CPI或继续温和回升。而在PPI方面,由于投资回升持续性不足,PPI或在5月以后重新下行。 货币利率回升,其中R007均值上行至2.56%,R001均值上行至2.24%。DR007上行至2.54%,DR001上行至2.17%。上周公开市场没有资金到期,央行再度暂停逆回购操作,公开市场投放资金为零。上周美元指数小幅回落,人民币兑美元保持稳定,在岸与离岸人民币汇率均稳定在6.71。上周央行公布3月新增社融2.86万亿远超预期,社融增速企稳预示未来经济有望见底。再加上3月通胀的明显反弹,意味着央行货币政策进一步宽松的必要性显著下降,未来降准概率或明显减弱。 (文章来源:姜超宏观债券研究)

(责任编辑:DF010)

桃花源记改写

利率不变,声明未提及定向长期再融资操作的细节。 CPI或继续升至2.6%。4月以来煤价、钢价、油价小幅上涨,但考虑到增值税税率下调拉低物价,我们预测4月PPI环比持平,4月PPI同比涨幅回升至0.6%。3月CPI和PPI均出现了回升,但展望未来,通胀走势或趋于分化。其中受益于减税推高消费增速、以及猪价上涨,CPI或继续温和回升。而在PPI方面,由于投资回升持续性不足,PPI或在5月以后重新下行。 货币利率回升,其中R007均值上行至2.56%,R001均值上行至2.24%。DR007上行至2.54%,DR001上行至2.17%。上周公开市场没有资金到期,央行再度暂停逆回购操作,公开市场投放资金为零。上周美元指数小幅回落,人民币兑美元保持稳定,在岸与离岸人民币汇率均稳定在6.71。上周央行公布3月新增社融2.86万亿远超预期,社融增速企稳预示未来经济有望见底。再加上3月通胀的明显反弹,意味着央行货币政策进一步宽松的必要性显著下降,未来降准概率或明显减弱。 (文章来源:姜超宏观债券研究)

(责任编辑:DF010)

桃花源记改写

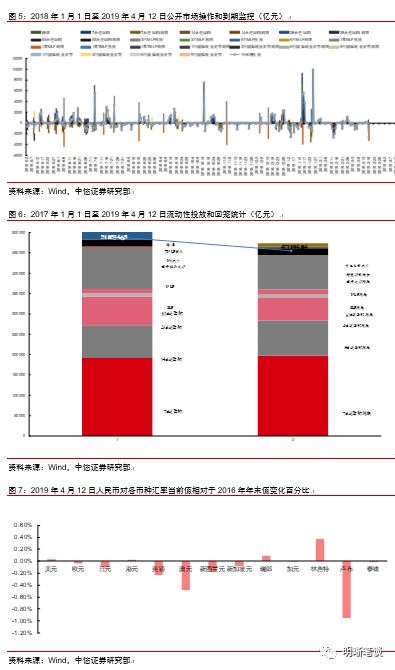

利率有分化。资金流向倾向于基建和民生环保领域。分地域来看,不同省份发行规模和价格与区域经济实力较弱关联度较高。

基金大幅增持。利率经过震荡调整后已逐步吸纳年初金融和实体数据的回暖现状,同时市场也对基本面企稳和信用复苏有了心理预期,除非接下来出现资金渠道放松甚至政策托底干预增强,否则后续反弹空间有限,可密切关注近期货币政策对市场流动性缺口呵护从而产生的波段性机会。

质押回购折算率高于AAA级信用债,发行利率高于国债。 质押式回购加权利率全面上行,隔夜、7天、14天、21天和1个月分别变动了44.68bps、1.46ps、23.64bps、12.34bps和6.83bps至2.72%、2.66%、2.80%、2.80%和2.84%。国债到期收益率基本上行,1年、3年、5年、10年分别变动4.06bps、0.31 bps、-0.15 bps、5.50 bps至2.52%、2.95%、3.18%、3.33%。上证综指下跌-0.04%至3,188.63,深证成指收跌-0.26%至10,132.34,创业板指收涨0.27%至1,695.73。

周五央行未开展逆回购操作,无逆回购到期。

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动桃花源记改写

利率有分化。资金流向倾向于基建和民生环保领域。分地域来看,不同省份发行规模和价格与区域经济实力较弱关联度较高。

基金大幅增持。利率经过震荡调整后已逐步吸纳年初金融和实体数据的回暖现状,同时市场也对基本面企稳和信用复苏有了心理预期,除非接下来出现资金渠道放松甚至政策托底干预增强,否则后续反弹空间有限,可密切关注近期货币政策对市场流动性缺口呵护从而产生的波段性机会。

质押回购折算率高于AAA级信用债,发行利率高于国债。 质押式回购加权利率全面上行,隔夜、7天、14天、21天和1个月分别变动了44.68bps、1.46ps、23.64bps、12.34bps和6.83bps至2.72%、2.66%、2.80%、2.80%和2.84%。国债到期收益率基本上行,1年、3年、5年、10年分别变动4.06bps、0.31 bps、-0.15 bps、5.50 bps至2.52%、2.95%、3.18%、3.33%。上证综指下跌-0.04%至3,188.63,深证成指收跌-0.26%至10,132.34,创业板指收涨0.27%至1,695.73。

周五央行未开展逆回购操作,无逆回购到期。

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动桃花源记改写

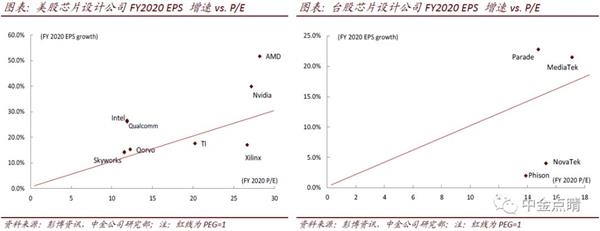

半导体板块是科创板重要的组成部分之一。目前A股半导体板块因市场高成长预期、优质标的稀缺等因素存在估值远高于海外的现象,如何对这些公司合理估值是目前投资人最关心的话题之一。我们建议投资人参考全球行业通常采用的估值逻辑(行业周期特性+板块估值方法+个股因素),并合理考虑A股市场溢价对相关公司进行估值。

半导体芯片设计公司属于轻资产但技术密集型,海外公司一般使用P/E估值法居多,目前美股设计公司2019/20财年平均P/E 22.5/17.9倍,台股设计公司2019平均P/E 17.2倍。盈利增速和毛利率是两个重要指标:部分企业验证了盈利增速高伴随高P/E估值的逻辑,高毛利率也会带来估值溢价。

晶圆代工属于资本密集、研发密集型行业。行业内通常采用P/B vs。 ROE的估值方法。TSMC/UMC/Vanguard/中芯国际/华虹估值水平基本落在同一趋势线上。存储器周期性波动大,上升周期采用P/E估值较普遍,下行周期内多采用P/B估值法。

海外半导体设备厂商一般采用P/E估值,由于业务周期性较强,其估值受半导体周期影响明显。自2011年以来设备厂商平均P/E在14倍左右,其中行业壁垒较高的ASML估值最高,过去5桃花源记改写

半导体板块是科创板重要的组成部分之一。目前A股半导体板块因市场高成长预期、优质标的稀缺等因素存在估值远高于海外的现象,如何对这些公司合理估值是目前投资人最关心的话题之一。我们建议投资人参考全球行业通常采用的估值逻辑(行业周期特性+板块估值方法+个股因素),并合理考虑A股市场溢价对相关公司进行估值。

半导体芯片设计公司属于轻资产但技术密集型,海外公司一般使用P/E估值法居多,目前美股设计公司2019/20财年平均P/E 22.5/17.9倍,台股设计公司2019平均P/E 17.2倍。盈利增速和毛利率是两个重要指标:部分企业验证了盈利增速高伴随高P/E估值的逻辑,高毛利率也会带来估值溢价。

晶圆代工属于资本密集、研发密集型行业。行业内通常采用P/B vs。 ROE的估值方法。TSMC/UMC/Vanguard/中芯国际/华虹估值水平基本落在同一趋势线上。存储器周期性波动大,上升周期采用P/E估值较普遍,下行周期内多采用P/B估值法。

海外半导体设备厂商一般采用P/E估值,由于业务周期性较强,其估值受半导体周期影响明显。自2011年以来设备厂商平均P/E在14倍左右,其中行业壁垒较高的ASML估值最高,过去5桃花源记改写

随着年初至今市场累积较大涨幅,市场估值修复已经过半,后续盈利的重要性将增加。我们预计在稳增长及减税降费等政策综合作用之下,A股上市公司盈利有所复苏是大概率事件,短期市场上涨节奏可能趋缓但结构依然积极可为。

上证指数全周收跌1.8%。风格上大盘蓝筹相对稳健,中小市值股票跌幅较大。行业与主题方面,尽管外资大幅流出,但家电、食品饮料、汽车等消费板块全周依然收涨;区域发展、化工供给侧改革等主题阶段性活跃;计算机、电子、军工较为疲弱。

货币政策敏感的板块,表明市场回调的原因主要是获利回吐而非预期流动性收紧。3月物价同比上涨的水平符合预期,并不算高,尚不能对货币政策构成直接制约。随着年初至今市场累积较大涨幅,市场估值修复已经过半,目前A股整体估值已回归至略低于历史均值的水平;外资持股比例最高的100只A股估值已修复至高于历史均值接近一倍标准差的水平,不再存在普遍深度低估。

但近期盈利增长复苏的预期开始加强,后续盈利的重要性也将增加。尽管短时间内盈利增长很难恢复至长期趋势水平之上,但我们预计在稳增长及减税降费等政策综合作用之下A股上市公司盈利有所复桃花源记改写

随着年初至今市场累积较大涨幅,市场估值修复已经过半,后续盈利的重要性将增加。我们预计在稳增长及减税降费等政策综合作用之下,A股上市公司盈利有所复苏是大概率事件,短期市场上涨节奏可能趋缓但结构依然积极可为。

上证指数全周收跌1.8%。风格上大盘蓝筹相对稳健,中小市值股票跌幅较大。行业与主题方面,尽管外资大幅流出,但家电、食品饮料、汽车等消费板块全周依然收涨;区域发展、化工供给侧改革等主题阶段性活跃;计算机、电子、军工较为疲弱。

货币政策敏感的板块,表明市场回调的原因主要是获利回吐而非预期流动性收紧。3月物价同比上涨的水平符合预期,并不算高,尚不能对货币政策构成直接制约。随着年初至今市场累积较大涨幅,市场估值修复已经过半,目前A股整体估值已回归至略低于历史均值的水平;外资持股比例最高的100只A股估值已修复至高于历史均值接近一倍标准差的水平,不再存在普遍深度低估。

但近期盈利增长复苏的预期开始加强,后续盈利的重要性也将增加。尽管短时间内盈利增长很难恢复至长期趋势水平之上,但我们预计在稳增长及减税降费等政策综合作用之下A股上市公司盈利有所复桃花源记改写