浇拼音

住房公积金政策历来备受购房者关注。近来,河北、北京、广州、南京、汕头、长沙、银川、福州、哈尔滨等多地调整公积金提取政策。如北京、银川对公积金提取手续进行了简化;福州调高提取额度、广州放宽异地购房提取。同时,长沙、汕头则收紧提取政策,对缴存时限、异地购房和个人征信等规定更为严格。 听到调整公积金政策的消息,很多人的第一反应肯定是楼市开始松绑了。而听到楼市松绑的消息,第一反应则可能是房价又要涨了。有这样的反应,并不奇怪。因为,这些年来,由于房价的持续上涨,已经让多数人的神经与房价紧紧绑在了一起,形成了连锁效应。不过,从此次多地调整公积金政策的情况来看,似乎并不是楼市松绑那么简单,也不像是在松绑楼市,而是因城施策。 我们注意到,过去在公积金政策调整上,更多的是侧重于调整提取金额。也就是说,提取金额放得越宽,政策越松,提取金额收得越紧,政策也收得越紧。一定程度上,公积金提取政策成了楼市政策的“晴雨表”。而此次各地在调整公积金政策中,并不是单一的提高提取金额,而是依据不同地区的不同情况,采取了不同的调整政策。仔细分析可以发现,至少释放了浇拼音

2007年美国爆发了由次级住房抵押贷款违约诱发的次债危机,众多老牌金融机构深陷其中。影子银行体系过度发展被认为是这场危机的重要源头。近年来,我国以银行表外理财、信托计划、资产证券化等为主要存在形式的影子银行体系也取得了快速发展。就主要构成来看,截至2017年末,银行表外理财约22.2万亿元,信托计划约21.9万亿元,而同期银行信贷余额约120万亿元。正是这游离于正常表内监管之外、充当信用中介作用的影子银行体系,在降低宏观调控效率的同时,成为杠杆攀升、资产价格虚高的重要推手,进一步加剧了金融体系脆弱性。 影子银行并无统一定义、分类,不同模式下的风险起因也不完全一致,但主要可以概括为四点:房地产企业通过非标债权融资的不合规行为。有些则是难以提供符合表内信贷政策的抵质押物,比如通过资管计划采取股票(权)质押融资。 利率和资本市场回报之间的广谱收益率;资产证券化则通过分档设计,在让发起机构提前获得流动性的同时也满足了不同风险承受能力投资者的投资需求。 简单地限制影子银行无异于因噎废食。事实上,央行和监管部门已结合中国的实际情况,多角度、系统性地完善了监管体系,浇拼音

连续停牌两三年,无真实重大事项就停牌,上市公司股票大面积停牌……A股市场上这些“随意停”“任性停”“长期停”现象,严重扰乱股市正常秩序和健康成长。随着不久前沪深交易所正式发布上市公司停复牌指引,上市公司再添一道制度“红线”。 上市公司遇到重大事项先停牌,这本是一项必要安排。股票停复牌制度是资本市场的基础制度,很多重大事项有较高敏感性,不同投资者获取信息的渠道各异,先暂停交易再公告相关事项,能够保障及时、公平的信息披露,以解决市场各主体间的信息不对称、不对等问题。 然而,凡事过犹不及。实践中,股票停牌曾被过多赋予信息保密、防控内幕交易、交易锁价等功能,有些公司遇到市场波动,首先想到的应对之策就是停牌;有些股票一停好几年,定期公告基本是毫无信息量的重复,投资者的资产被长期锁定却一头雾水,正常的知情权和交易权都受到了损害;还有一些上市公司及其大股东,利用了原有制度的漏洞,滥用停牌权利,以服务于其自身利益,这种故意侵害其他股东利益的行为,更是被市场尤其是中小投资者所诟病。此外,过多随意性的停牌,还对A股市场国际化的进程带来一些影响。 浇拼音

受发改委副主任宁吉喆关于促进汽车、家电等热点产品消费讲话消息的影响,昨日家电、汽车板块集体爆发,引发市场关注。 多家机构认为,后续可能出台更多具体细则和相关举措等配套文件,推动居民消费可能成为未来一段时期内应对外围不确定性和信用收缩环境下的经济政策主线。此前,由于经济预期、社零等消费数据增速放缓等因素,消费类板块估值经历了一段较大幅度的回调。 净利润同比增速16.12%,较2018年二季度的同比增速21.10%小幅回落,但整体仍维持平稳增长;板块营收增速为14.08%,较2018年二季度的同比增速16.20%小幅回落。 东兴证券表示,新政推行初期对市场需求提振的确定性毋庸置疑。但一方面10年间白电各产品保有量明显增长,需求空间相对缩小;另一方面市场规模大幅扩张,根据2018年前11个月数据,白电黑电各品类内销规模已增至2008年同期的1.6-4.2倍,因此判断新政推行后白电、黑电的复合增长率不会超过家电下乡时代高峰期的复合增速。(文章来源:证券时报) (责任编辑:DF407) 浇拼音

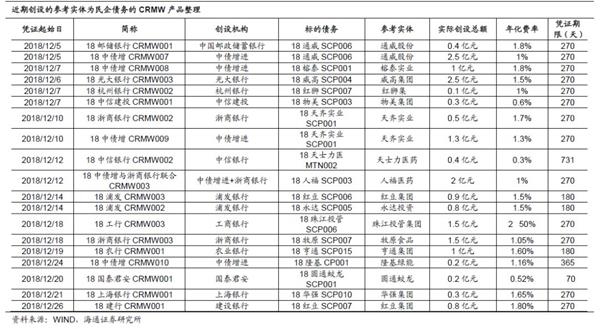

银行间已创设挂钩民企CRMW产品51单,实际创设总额合计63.3亿元,交易所共创设7单。银行间市场创设品种中,11月创设的品种中AA级占比提升,挂钩主体的评级有所下沉,表明对低评级主体的支持力度呈现上升趋势。同时产品期限多集中在1年以内,其中270天的产品最多,可见目前信用风险保护工具主要为缓解短期融资需求。利率下行,低等级信用债吸引力上升。利率下行,3年期国债收益率下行约44BP。无风险收益率下行带动信用债收益率同样呈下行趋势,但AA-级信用债收益率下行幅度不大,票息吸引力有所提升。净融资状况改善加上收益率仍然具有吸引力,两方面综合推升了市场对低等级主体的信用风险偏好。

信贷发力将弥补非标融资缺口。新浪·长安论坛”上提到影子银行若依法合规经营,便能成为金融市场的有效部分,表明非标融资在大幅整顿萎缩后,可能会有放松的倾向。重组等方式维持资金周转。城投隐性债务或有边际放松可能。

通威股份涉及多单CRMW产品。

招商证券获得证监会颁发的“信用衍生品业务”资质,为海亮集团于上交所发行的公司债券创设了信用保护合约。

中信银行CRMW002(信用保护期限浇拼音

银行间已创设挂钩民企CRMW产品51单,实际创设总额合计63.3亿元,交易所共创设7单。银行间市场创设品种中,11月创设的品种中AA级占比提升,挂钩主体的评级有所下沉,表明对低评级主体的支持力度呈现上升趋势。同时产品期限多集中在1年以内,其中270天的产品最多,可见目前信用风险保护工具主要为缓解短期融资需求。利率下行,低等级信用债吸引力上升。利率下行,3年期国债收益率下行约44BP。无风险收益率下行带动信用债收益率同样呈下行趋势,但AA-级信用债收益率下行幅度不大,票息吸引力有所提升。净融资状况改善加上收益率仍然具有吸引力,两方面综合推升了市场对低等级主体的信用风险偏好。

信贷发力将弥补非标融资缺口。新浪·长安论坛”上提到影子银行若依法合规经营,便能成为金融市场的有效部分,表明非标融资在大幅整顿萎缩后,可能会有放松的倾向。重组等方式维持资金周转。城投隐性债务或有边际放松可能。

通威股份涉及多单CRMW产品。

招商证券获得证监会颁发的“信用衍生品业务”资质,为海亮集团于上交所发行的公司债券创设了信用保护合约。

中信银行CRMW002(信用保护期限浇拼音