意大利华人网

6月6日,证监会一口气放出9项同试点创新企业境内发行股票或存托凭证相关的文件,基本完成了相关事项的政策搭建工作。

值得注意的是,一同发布的文件中还有《中国证监会科技创新咨询委员会工作规则(试行)》,(“下称”《工作规则》“)。咨询委员会的设想来自于国务院转发证监会的《关于开展创新企业境内发行股票或存托凭证试点的若干意见》(下称”《若干意见》“),文件中指出证监会要成立科技创新产业咨询委员会(以下简称”咨询委员会),充分发挥相关行业主管部门及专家学者作用,严格甄选试点企业。

由于首次引入这样的安排,咨询委员会的有关情况始终受到市场的高度关注,此次证监会在《工作规则》中则详解了咨询委员会的各种要素。

“咨询委员会的安排是一种市场化监管思路的体现,今年港交所生物科技咨询小组也成立,用专业咨询补充行政审核是值得推广的做法。”一家北京地区大型券商投行部的人士表示。

(责任编辑:DF155)

意大利华人网

6月6日,证监会一口气放出9项同试点创新企业境内发行股票或存托凭证相关的文件,基本完成了相关事项的政策搭建工作。

值得注意的是,一同发布的文件中还有《中国证监会科技创新咨询委员会工作规则(试行)》,(“下称”《工作规则》“)。咨询委员会的设想来自于国务院转发证监会的《关于开展创新企业境内发行股票或存托凭证试点的若干意见》(下称”《若干意见》“),文件中指出证监会要成立科技创新产业咨询委员会(以下简称”咨询委员会),充分发挥相关行业主管部门及专家学者作用,严格甄选试点企业。

由于首次引入这样的安排,咨询委员会的有关情况始终受到市场的高度关注,此次证监会在《工作规则》中则详解了咨询委员会的各种要素。

“咨询委员会的安排是一种市场化监管思路的体现,今年港交所生物科技咨询小组也成立,用专业咨询补充行政审核是值得推广的做法。”一家北京地区大型券商投行部的人士表示。

(责任编辑:DF155)

意大利华人网

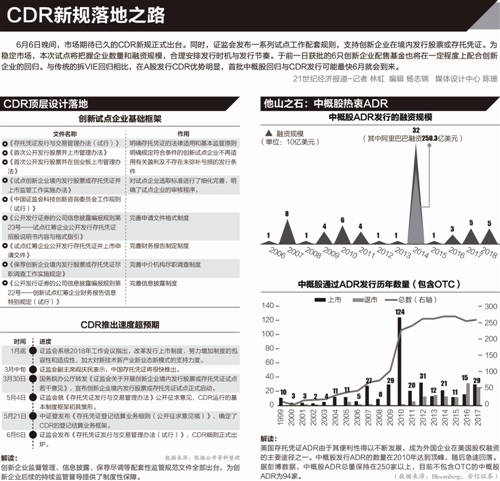

前些年,由于入市标准、发行审核等原因,国内一些新兴技术企业纷纷到海外上市。在此背景下,业界呼吁对发行制度进行改革,以留住这些企业。今年来,中国发行制度的改革正在快速推进。1月底,证监会系统2018年工作会议提出,改革发行上市制度,努力增加制度的包容性和适应性,加大对新技术新产业新业态新模式的支持力度。4个月后的6月6日深夜,证监会发布《存托凭证发行与交易管理办法(试行)》等规章及规范性文件,数量多达九份,CDR制度框架已经完成初步搭建。 虽然新规刚落地,市场机构早已在做准备:券商在做项目材料,独角兽基金已经启动。本次试点中,CDR与海外基础证券不可自由兑换。不过,随着资本项目开放改革的推进,CDR与海外基础证券自由兑换也将实现。唯有如此,方能避免出现两个市场、两个价格的局面。 本次推出的多项政策重点在于制度建设,因此今年或仅有少量的试点企业最终完成发行,未来待机制成熟,试点范围或将进一步扩大。 6月6日深夜,证监会同时发布了九项与CDR相关的文件,具体来看,核心文件是《存托凭证发行与交易管理办法(试行)》(以下简称《管理办法》)以及修订后的《首次公开意大利华人网

数据显示,今年以来港股通南向资金除了1月份在恒指屡创新高时出现大举流入外,一直呈现逐步下降的趋势,5月份港股通南向资金净流出19.15亿元。6月7日截至收盘,当天港股通南向资金净流出10.89亿元。 过去12个月,MSCI亚洲(日本除外)指数升24.3%,跑赢欧洲、美国和大多数其他新兴市场。 “我们认为在没有重大全球性危机的情况下,亚洲股市将在今年下半年持续向好。亚洲企业盈利仍处于增长的周期,至少在未来12个月仍将持续。同时,从估值水平而言,亚洲股市的平均市盈率和市账率分别为14.8倍、1.7倍,均接近其长期平均水平。”富达国际亚太区(日本除外)股票市场首席投资总监Timothy Orchard 6月7日在香港记者会表示。 香港中环资产投资总监谭新强表示,目前包括中国、韩国、中国台湾等地区的平均市盈率仅为12倍,远远低于2008年金融危机前的16倍,与目前发达市场16倍的估值也相差30%,又回到了10年以来最大的差距,“新兴市场平均美元债息已从年初的4.5%升至5.6%,市场拐点已经不远。” 近年来,亚洲各国的经济增长动力有目共睹。过去10年,日本除外的亚洲地区多个经济体所录得的经济增长率均超越意大利华人网

6月6日深夜,证监会发布《存托凭证发行与交易管理办法(试行)》等规章及规范性文件,数量多达九份,这意味着CDR制度框架已经完成初步搭建。 尽管规则才刚落地,但对于证券公司而言,起跑早已开始,不少券商都在分秒必争地推进项目落地。 21世纪经济报道记者从一家已有储备项目的大型券商投行人士处获悉,为了加速提交项目申请,目前公司实行“三班倒”准备材料。另有消息称,小米CDR项目的保荐机构中信证券,将在近期向证监会递交材料。 除了投行加班忙以外,另一个业务部门也在紧锣密鼓准备CDR。 记者了解到,券商在IT系统方面已先行进行升级和改造,并在5日迎接两地交易所仿真测试。有券商IT系统人士称,距离系统落成还有距离,目前在等交易所的相关细则。 此外,伴随独角兽基金已经启动,作为代销机构,券商已经开始紧锣密鼓宣传。据了解,中信证券、国泰君安证券、安信证券、平安证券等多家券商拿到CDR基金代销权。21世纪经纪报道记者从中信证券了解到,公司已经召开动员大会,要求向所有符合条件的合格投资者群发消息,通知认购。 毫无疑问,对于券商而言,CDR业务的落地将带来颇意大利华人网

随着证监会发布的《存托凭证发行与交易管理办法(试行)》等规范性文件开启中国存托凭证(下称CDR)的申报通道,CDR能否与海外基础证券(上市公司海外股票)实现自由转换,骤然成为资本市场日益关注的热门话题。 21世纪经济报道记者多方了解到,当前相关部门可能对此采取“三步走”策略,第一步是在CDR发行初期,CDR与海外基础证券不可自由兑换,第二步是在相关部门共同推动下,设立一个CDR与海外基础证券的自由转换额度,第三步是在时机成熟时,全面放开CDR与海外基础证券的额度兑换限制,最终实现自由兑换。 “三步走没有明确的时间表,主要视中国资本项开放的进程而定。”一位熟悉CDR运作政策的知情人士向记者表示。 在他看来,CDR与海外基础证券的自由兑换,将是大势所趋。在欧美市场,存托凭证与其对应的基础证券之间基本都能自由互换, 以此维持二者之间的价格趋同,避免出现两个市场、两个价格、两个市盈率的分割与投机套利格局。 QDII、RQDII、QDLP、港股通等合规渠道间接投资海外金融证券资产。若CDR与海外基础证券之间实现自由兑换,等于给居民直接投资境外证券开了一个“通道”,与现行外汇意大利华人网