根芹

利率市场化是生产要素价格市场化的重要方面,推进利率市场化改革,应将利率决策权交给市场主体,根据自身需求和市场状况自主决定。这是完善货币政策框架、强化市场化利率配置资源能力的一个重要方面。 自1996年放开银行间同业拆借利率开始,遵循“先外币、后本币;先贷款、后存款;先长期、大额,后短期、小额”以及小幅逐步扩大存贷款利率浮动空间直至最终放开利率管制的思路原则,我国的利率市场化改革一直处在持续推进之中。2013年7月,央行全面放开金融机构贷款利率管制;2015年10月,取消对金融机构存款利率浮动上限。至此,我国开始进入利率传导与利率结构优化、利率市场化管理与科学化管理改革的新阶段。 困扰改革的难题 由于行业特征、制度机制以及市场环境等各方面的差异,我国的利率市场化改革推进总体上以小步稳进的方式审慎推行。当前而言,利率市场化在许多方面都存在一些问题和难题。而这些难题有体制原因,也有政策历史承袭以及新形势变化催生等方面的原因。 与土地和劳动要素相比,资本的最大特点是它的韧性和流动性。如果把资本、土地、劳动、技术与管理等生产要素比作人体的构成根芹

CPI已连续5个月处于“2时代”。综合多重因素看,未来物价形势总体较为稳定,通胀压力较小,为宏观调控政策施展拓宽空间,增大回旋余地。 近期猪肉、水果价格上涨是CPI涨幅连续上行的主要因素。但此类食品价格上涨难以改变物价整体平稳运行趋势,物价保持温和运行的基础依然比较稳固。 从经济基本面看,近期国内经济运行总体平稳,核心CPI稳中略降;供给侧结构性改革深入推进,市场机制作用得到更好发挥,产能过剩问题缓解,这些都有利于物价保持平稳。另外,流动性抬升物价的可能性低。7月M2同比增8.1%,M1、M2增速均处于低位,市场流动性继续保持在合理区间内。 从市场供求看,近期猪肉、鲜菜、水果等食品价格受极端天气等因素影响上涨较快,拉动消费品价格涨幅有所扩大,随着这些影响因素的减弱,消费品价格涨幅预计会有所回落。一方面,猪肉供需趋紧状况有望缓解。当前生猪养殖企业积极补栏,各地猪肉收储加快开展,叠加牛羊肉、鸡肉等替代品供应丰富,消费结构调整加快,加之进口猪肉及其制品数量也有所增长,肉类市场供给总体有保障。另一方面,入秋之后,蔬菜、鲜果供应将增加,价格将随之下行。此根芹

摘要 【人民日报:中国有足够信心底气战胜任何困难挑战】不畏浮云遮望眼,风物长宜放眼量。研判中国经济,要用辩证思维、长远眼光。经济运行中的困难和问题,是发展中的问题,前进中的调整,并没有改变中国经济长期向好的趋势。机遇大于挑战,时与势仍然在我。(人民日报) 一段时间以来,美国方面挑起的经贸摩擦给中国经济乃至世界经济带来了太多不确定性。美方不断挥舞关税大棒,在人民币兑美元离岸和在岸汇率先后突破“7”之际,又老调重弹,将中国列为“汇率操纵国”。举世关注,作为世界第二大经济体,中国是否有足够信心和底气战胜困难和挑战,能否继续为促进世界共同发展发挥重要推动作用。 翻开中国经济的成绩单,放眼高质量发展新前景,中国经济呈现的坚实支撑、巨大韧性振奋人心。尽管内有经济下行压力、外有经贸摩擦等风险挑战,但中国经济运行延续总体平稳、稳中有进的发展态势,依然是世界经济的亮点。在事实面前,任何片面夸大中国经济数据短期波动,唱衰中国经济、放大中国经济风险的不和谐声音,都是苍白无力的。 不畏浮云遮望眼,风物长宜放眼量。研判中国根芹

摘要

我们此前提出,预计实体经济维持弱需求状态,7月信贷社融数据印证了我们的观点。地方政府专项债发行正在发力,可能为年内社融提供一定的支持。值得注意的是,银行间市场信用分层,影响银行信用投放。我们预计全年社融增速将在10%-11%区间内,10.5%将成为判断政策松紧的中位数。对于债市而言,我们认为债市收益率短期内下行趋势不变,10年期国债收益率将逐步向下靠近2.8-3.2%下部区间。

报告要点

2019年8月12日,央行发布7月金融数据,中国7月新增人民币贷款10600亿元,预期12423亿元,前值16600亿元;社会融资规模增量10100亿元,前值22600亿元;7月M2同比8.1%,预期8.46%,前值8.5%,M1货币供应同比3.1%,前值4.4%,M0货币供应同比4.5%,前值4.3%。

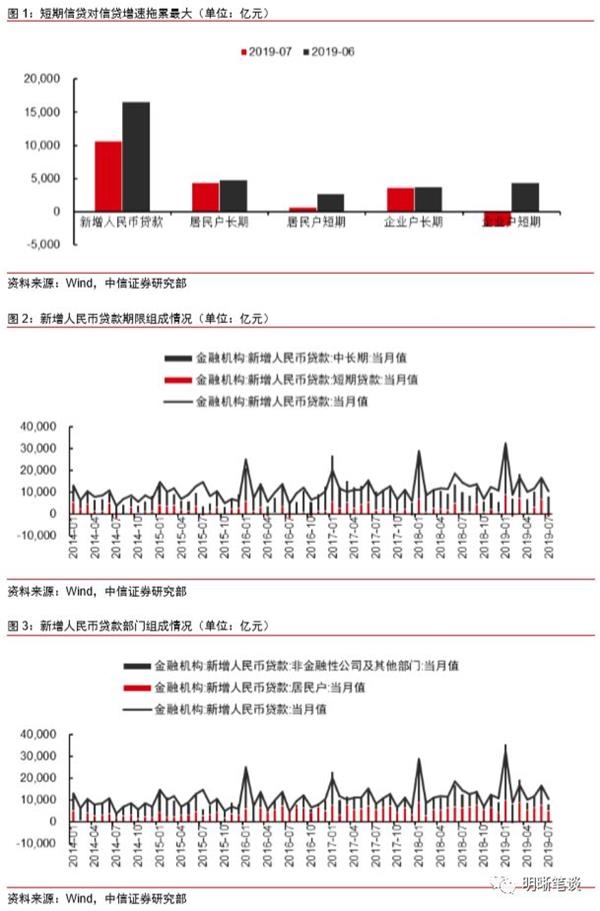

弱需求得到验证,票据冲贷再现。7月信贷数据全面逊于预期,各期限信贷均同比少增,其中短期信贷对信贷增速拖累最大,印证了我们“实体经济弱需求+货币投放中性化”的观点。考虑到目前银行准备金增速水平较低,使得银行信用扩张受到一定制约。观察中长期信贷增速,2019年以来企业中长期贷款增速多数时间表现不良,根芹

摘要

我们此前提出,预计实体经济维持弱需求状态,7月信贷社融数据印证了我们的观点。地方政府专项债发行正在发力,可能为年内社融提供一定的支持。值得注意的是,银行间市场信用分层,影响银行信用投放。我们预计全年社融增速将在10%-11%区间内,10.5%将成为判断政策松紧的中位数。对于债市而言,我们认为债市收益率短期内下行趋势不变,10年期国债收益率将逐步向下靠近2.8-3.2%下部区间。

报告要点

2019年8月12日,央行发布7月金融数据,中国7月新增人民币贷款10600亿元,预期12423亿元,前值16600亿元;社会融资规模增量10100亿元,前值22600亿元;7月M2同比8.1%,预期8.46%,前值8.5%,M1货币供应同比3.1%,前值4.4%,M0货币供应同比4.5%,前值4.3%。

弱需求得到验证,票据冲贷再现。7月信贷数据全面逊于预期,各期限信贷均同比少增,其中短期信贷对信贷增速拖累最大,印证了我们“实体经济弱需求+货币投放中性化”的观点。考虑到目前银行准备金增速水平较低,使得银行信用扩张受到一定制约。观察中长期信贷增速,2019年以来企业中长期贷款增速多数时间表现不良,根芹

摘要 总体看,7月金融数据显示实体经济信用扩张的内生动能不足。在6月金融数据的点评中,我们指出由于房地产销售回落抑制居民贷款、房地产融资收紧制约房企融资、企业自主扩大投资的意愿偏弱,未来宽信用进程或受到制约。7月的数据印证了我们的逻辑推演。 一、居民和企业部门新增贷款回落 7月居民部门贷款新增5112亿元,同比减少1232亿元,环比减少2505亿元。其中居民新增短期贷款695亿,同比、环比分别回落1073、1972亿元,新增中长期贷款4417亿,同比、环比分别回落159、441亿元。 我们认为,在“不将房地产作为短期刺激手段”的政策基调下,测算显示7月50大中城市商品房成交面积增速回落-3%,累计增速也回落至7.5%,导致居民部门长期贷款同比少增。而居民收入预期走弱也拖累了居民部门短期贷款增量。 7月企业部门新增贷款2974亿,同比、环比分别减少3527亿元、6131亿元。其中企业新增短期贷款-2195亿,同比、环比分别回落1160、6603亿元。新增中长期贷款3678、同比、环比分别回落1197、75亿元。票据融资1284亿元,同比少增1104亿元、环比小幅回升323亿元。非根芹