青州

原标题:盛松成:通过治理ICO,可以让区块链发展得更加稳健 近日,针对币圈的强监管引发了广泛关注。8月21日晚,一批涉及ICO(Initial Coin Offering,首次币发行)的微信公众号突然被责令屏蔽所有内容并停止使用;22日,北京市朝阳区金融社会风险防控工作领导小组办公室发布通知,要求各商场、酒店、宾馆、写字楼等不得承办任何形式的虚拟货币推介宣讲等活动。事实上,我国对ICO的监管一直很严厉,并将其定性为“涉嫌非法集资和非法发行证券”。预计未来中国对ICO监管会更加严格。比特币交易也应得到规范。 ICO的迅速发展引起监管层的关注是很正常的。ICO具有众筹、募集资本的功能,放任发展有较大的潜在风险。大量没有前途的项目甚至项目本身就是欺骗圈套,不仅让投资者承担巨大风险,也让真正区块链创业团队颇多抱怨,实际上造成了劣币驱逐良币的不良后果。2017年9月4日,央行等7部门发布《关于防范代币发行融资风险的公告》,明确叫停ICO。这次整顿主要是发出风险警示和保护投资人利益,对迅速改变ICO乱象,有相当大的意义。 此次微信整顿也是加强监管发出的信号。腾讯在官方回应中表示,部分公众号涉嫌发布ICO和虚拟货币交易炒作信息,违反《即时通讯工具公众信息服务青州

摘要

分三个步骤挑选厚“研”薄发的组合:1)选取研发经费投入强度高而国产化率低的高新技术行业(取研发经费投入强度和进口额前五行业中的重叠行业);2)寻找被选行业研发龙头(研发支出占行业前10%、研发经费投入强度大于10%);3)在行业研发龙头中优中选优,挑选已经开始发力,增长确定性强的企业(过去三年营收年复合增长率高于20%)。

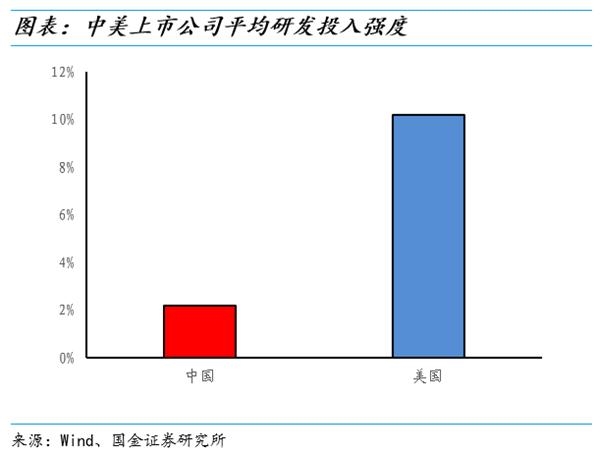

GDP)相对不足。银行的数据,2015年中国研发支出合计1043.24亿美元,研发经费投入强度为2.07;美国的研发支出为4091.18亿美元,研发经费投入强度为2.79%。相比美国,我国国家整体层面的研发经费投入强度偏低。在上市公司层面,2017年中国上市公司平均研发经费投入强度(研发经费/营业收入)为2.2%,而美国上市公司的研发经费投入强度为10.2%,中国研发经费投入强度不足美国的22%,在上市公司层面的,中国研发经费投入强度差距更大。 北方华创(002371.SZ)、广联达(002410.SZ)、掌趣科技(300315.SZ)、巨人网络(002558.SZ)、科大讯飞(002230.SZ)、启明星辰(002439.SZ)、三六零(601360.SH)、深信服(300454.SZ)、汇顶科技(603160.SH)、恒瑞医药(青州

摘要

分三个步骤挑选厚“研”薄发的组合:1)选取研发经费投入强度高而国产化率低的高新技术行业(取研发经费投入强度和进口额前五行业中的重叠行业);2)寻找被选行业研发龙头(研发支出占行业前10%、研发经费投入强度大于10%);3)在行业研发龙头中优中选优,挑选已经开始发力,增长确定性强的企业(过去三年营收年复合增长率高于20%)。

GDP)相对不足。银行的数据,2015年中国研发支出合计1043.24亿美元,研发经费投入强度为2.07;美国的研发支出为4091.18亿美元,研发经费投入强度为2.79%。相比美国,我国国家整体层面的研发经费投入强度偏低。在上市公司层面,2017年中国上市公司平均研发经费投入强度(研发经费/营业收入)为2.2%,而美国上市公司的研发经费投入强度为10.2%,中国研发经费投入强度不足美国的22%,在上市公司层面的,中国研发经费投入强度差距更大。 北方华创(002371.SZ)、广联达(002410.SZ)、掌趣科技(300315.SZ)、巨人网络(002558.SZ)、科大讯飞(002230.SZ)、启明星辰(002439.SZ)、三六零(601360.SH)、深信服(300454.SZ)、汇顶科技(603160.SH)、恒瑞医药(青州

摘要 我们认为,高股息策略已经开始进入配置买入区间,股息率投资有望成为市场筑底过程中重要的“价值锚”。 上证50/中证红利指数,当前估值分位数已经进入低位区间;用历史近一年的分红回报对应当前股价水平,得到静态股息率水平已经分别达到2.64%/3.34%/4.08%;采用Wind盈利预测数据,当前隐含的未来一年预期股息率回报已经分别达到利率抬升/估值进一步回落。利率出现意外上行,将通过资产比价效应对高股息策略形成替代,降低了该策略的相对吸引力。最后,虽位于底部,估值仍有一定概率下行。 (责任编辑:DF078) 青州

摘要 A股市场加快开放,本身属于一把双刃剑。但是,从引进资金入市的角度思考,在持续加快开放的A股市场环境下,理应会给A股市场带来或多或少的新增流动性支持,对于股市长期依存的存量资金博弈环境构成一定程度上的利多影响。 A股市场加快开放,本身属于一把双刃剑。但是,从引进资金入市的角度思考,在持续加快开放的A股市场环境下,理应会给A股市场带来或多或少的新增流动性支持,对于股市长期依存的存量资金博弈环境构成一定程度上的利多影响。 需要注意的是,自2018年6月1日起,按照2.5%的纳入比例将A股正式纳入至MSCI新兴指数之中。至于今年9月1日起,A股纳入因子将会从2.5%提升至5%。言下之意,A股市场引进新增流动性资金有望持续增多,而这也是A股多次闯关MSCI的最终成果。 但是,与A股市场开放进程形成鲜明对比的是,自6月份以后,A股市场却呈现出加速下行的表现,并从3100点附近持续下行至2653点,而在短短两个多月的时间内,A股市场累计下跌达到400多点,跌幅近15%。 一边是市场不断开放、不断加快引进外资的步伐;另一边则是北上资金净流入意愿持续增强,而青州

摘要 当前主流判断不同,我们通过对美国长中短周期的严密分析认为,当前美国经济的高景气有望持续至2019年中期。 导读 房地产投资周期:当前下行趋势或延续至2019年末。利率上行、经济动能放缓从分子、分母端对估值施压,若波动加大,或对经济、政策产生溢出效应。 目录 GDP数据出炉(环比折年率初值4.1%),市场上关于美国经济见顶回落的言论甚嚣尘上,主要依据在于,一方面金融危机后,美国经济自2009年下半年从底部回升,至今已复苏9年,堪比美国1990年代超长经济繁荣,超过以往任何一轮复苏;另一方面,随着美联储2015年12月开始加息、2017年四季度开始缩表至今,联邦基准利率上升至1.75%-2%,结合油价上行、充分就业带来的薪资增长,通胀预期渐起,市场开始担忧利率上行对经济的抑制作用。 本文旨在从经济增长的长中短周期入手,去繁就简把握美国经济增长内在动力,通过对不同周期所处阶段和拐点的判断,对于后期美国经济增长趋势、拐点的甄别提供有价值的依据。 和信贷周期相比,金融周期变化不仅成为货币周期、信贷周期、金融周期和经济周期的关键驱动因素,青州