胡歌车祸

在人们日常生活中,空调一旦出现不制冷的情形,往往会被一些维修人员“忽悠”需要加氟。对此,有空调行业内部人士表示,其实空调在质量过硬且正常使用情况下,本来是不需要加氟的,“至少用个五六年是不用加的,那些一年一加氟的维修,要么是空调质量有问题,要么是维修人员骗钱”。

资料图:工作人员正在安装空调。中新社记者 张云 摄

每逢夏天一进入桑拿天,买空调和修空调的家庭就同时骤增。但是,与人们买空调已经习惯去正规卖场或网上平台不同,即便在大城市,人们也很难找到有品牌的正规空调维修商。虽然人们对街边张贴的空调维修小广告往往不屑一顾,但很多人习惯的上网信手一搜找到的空调维修点同样问题多多。

遇到不正规服务商家,消费者不仅遭遇乱收费,而且还修不好空调耽误使用。这种现象往往出现在一些搜索引擎上竞价排名的空调维修商,或者是隐藏于一些平台上的没有资质的维修商。

调查

空调维修企业办网站挤进搜索结果前列

北京市工商局近期发布信息就显示,进入6月份以来有关空调维修服务引发的消费投诉有所增加,此类投诉反映的问题主要集中在以下四个方面:一是在互联网上搜索到的维修商家良莠不齐,冒充品牌授权或不具胡歌车祸

在人们日常生活中,空调一旦出现不制冷的情形,往往会被一些维修人员“忽悠”需要加氟。对此,有空调行业内部人士表示,其实空调在质量过硬且正常使用情况下,本来是不需要加氟的,“至少用个五六年是不用加的,那些一年一加氟的维修,要么是空调质量有问题,要么是维修人员骗钱”。

资料图:工作人员正在安装空调。中新社记者 张云 摄

每逢夏天一进入桑拿天,买空调和修空调的家庭就同时骤增。但是,与人们买空调已经习惯去正规卖场或网上平台不同,即便在大城市,人们也很难找到有品牌的正规空调维修商。虽然人们对街边张贴的空调维修小广告往往不屑一顾,但很多人习惯的上网信手一搜找到的空调维修点同样问题多多。

遇到不正规服务商家,消费者不仅遭遇乱收费,而且还修不好空调耽误使用。这种现象往往出现在一些搜索引擎上竞价排名的空调维修商,或者是隐藏于一些平台上的没有资质的维修商。

调查

空调维修企业办网站挤进搜索结果前列

北京市工商局近期发布信息就显示,进入6月份以来有关空调维修服务引发的消费投诉有所增加,此类投诉反映的问题主要集中在以下四个方面:一是在互联网上搜索到的维修商家良莠不齐,冒充品牌授权或不具胡歌车祸

近日,国务院金融稳定发展委员会召开第二次会议强调,在流动性总量保持合理充裕的条件下,面对实体经济融资难、融资贵的问题,必须更加重视打通货币政策传导机制,提高服务实体经济的能力和水平。 当前,两种看似矛盾的现象同时存在:一方面,市场流动性合理充裕,货币市场利率稳中有降;另一方面,实体经济尤其是小微企业融资难、融资贵问题仍然突出。这对看似矛盾的现象同时出现,关键就在于货币政策传导机制存在梗阻。 摸清“堵在哪儿”是疏通货币政策传导机制的关键。中国人民银行货币政策委员会委员、清华大学金融与发展研究中心主任马骏认为,央行将流动性注入银行体系后,受到资金供求双方意愿和能力的制约,信用扩张受到供给端和需求端多重约束,金融体系“有钱”难以用出去,也难以用到最需要的地方。 一方面,从需求端看,受清理规范地方政府债务、房地产市场调控、环保督查等影响,投向地方政府隐性债务、房地产、环评不达标企业、产能过剩等领域的融资需求显著下降。 另一方面,从供给端看,监管趋严、市场风险偏好下降,导致金融机构积极性不强,业务明显收缩。部分金融机构急于清理涉及胡歌车祸

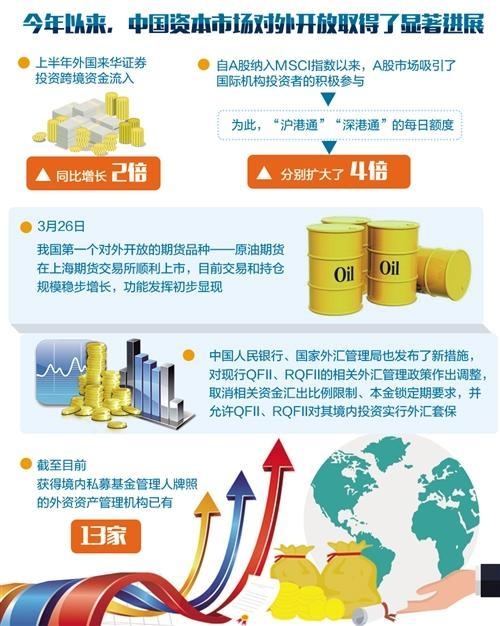

继“沪港通”和“深港通”之后,“沪伦通”即将在年内开通,这是我国资本市场扩大对外开放的又一项重要举措。今年以来,中国资本市场对外开放取得了显著进展,境外资本流入不断增多、更多期货品种国际化扎实推进,外国投资者参与A股交易范围进一步放开,显示出我国坚定不移扩大开放的信心和决心。

近日,李克强总理在会见英国外交大臣亨特时强调,双方应发挥互补优势,拓展各领域合作,以年内开通“沪伦通”项目为契机,积极培育新的合作增长点,更好实现互利共赢。

“沪伦通”再次引起市场关注。此前,在博鳌亚洲论坛2018年年会上,中国人民银行行长易纲宣布,争取年内开通“沪伦通”。据了解,证监会和上交所按照年内开通的时间表正在紧锣密鼓地筹备相关事宜。目前,“沪伦通”有关制度安排已经就绪,操作层面也在推进。“沪伦通”开通后,两地市场将互联互通,意义深远。

资金流入同比增长2倍。从“沪港通”“深港通”“债券通”先后启动,到A股被纳入MSCI指数,中国资本市场对外开放取得了积极进展,境外资本流入不断增多。数据显示,自A股纳入MSCI指数以来,A股市场吸引了国际机构投资者的积极参与胡歌车祸

继“沪港通”和“深港通”之后,“沪伦通”即将在年内开通,这是我国资本市场扩大对外开放的又一项重要举措。今年以来,中国资本市场对外开放取得了显著进展,境外资本流入不断增多、更多期货品种国际化扎实推进,外国投资者参与A股交易范围进一步放开,显示出我国坚定不移扩大开放的信心和决心。

近日,李克强总理在会见英国外交大臣亨特时强调,双方应发挥互补优势,拓展各领域合作,以年内开通“沪伦通”项目为契机,积极培育新的合作增长点,更好实现互利共赢。

“沪伦通”再次引起市场关注。此前,在博鳌亚洲论坛2018年年会上,中国人民银行行长易纲宣布,争取年内开通“沪伦通”。据了解,证监会和上交所按照年内开通的时间表正在紧锣密鼓地筹备相关事宜。目前,“沪伦通”有关制度安排已经就绪,操作层面也在推进。“沪伦通”开通后,两地市场将互联互通,意义深远。

资金流入同比增长2倍。从“沪港通”“深港通”“债券通”先后启动,到A股被纳入MSCI指数,中国资本市场对外开放取得了积极进展,境外资本流入不断增多。数据显示,自A股纳入MSCI指数以来,A股市场吸引了国际机构投资者的积极参与胡歌车祸

2018年以来,中国人民银行先后3次定向降准,并增加中期借贷便利(MLF)投放,增大中长期流动性供应,保持流动性合理充裕。但与此同时,6月末,我国基础货币较年初则减少了3400亿元。 为何基础货币下降,流动性却能够保持合理充裕?中国人民银行在第二季度货币政策执行报告中对此进行了解释。报告认为,我国基础货币并不等同于银行体系流动性。随着货币政策调控框架从数量型为主向价格型为主逐步转型,观察银行体系流动性宜从“量”“价”两方面着手。 据介绍,基础货币包括现金、法定存款准备金和超额存款准备金,其中法定存款准备金是交存央行并被冻结的,只有超额存款准备金才可由商业银行用于支付清算并支持资产扩张,构成所谓的银行体系流动性。 数据显示,6月末,我国金融机构超额准备金率为1.7%,较3月末高0.4个百分点,较上年同期高0.3个百分点。可见,上半年,我国银行体系流动性保持合理充裕。 业内人士表示,多数货币政策操作会对基础货币和流动性产生同向影响。比如,当中央银行通过公开市场操作、再贷款、再贴现以及资产购买等方式投放流动性时,基础货币和超额准备金会同步增加,央行资产负债表出现胡歌车祸

记者从银保监会获悉,近期贷款投放明显加快。据银保监会初步统计,7月份新增人民币贷款1.45万亿元,同比多增6237亿元;7月份新增基础设施行业贷款1724亿元,较6月份多增469亿元。同时,信托贷款、委托贷款等表外融资变化也趋于平缓。 银保监会有关部门负责人表示,银保监会坚持防范化解金融风险与服务实体经济相结合,通过推动机制创新、加大政策扶持、完善激励措施,畅通货币政策传导机制,增强银行保险机构服务实体经济的能力和意愿,提高金融资源配置效率,促进实体经济与金融良性循环。 据介绍,银保监会调整贷款损失准备监管要求,鼓励银行利用拨备较为充足的有利条件,加大不良贷款处置核销力度,上半年共处置不良贷款约8000亿元,较上年同期多处置1665亿元,腾出了更多信贷投放空间。合理确定市场化债转股风险权重,推动定向降准资金支持债转股尽快落地,盘活存量资产,提高资金周转效率。督促银行适当提高利润留存比例,夯实核心资本,积极支持银行机构尤其是中小机构多渠道补充资本,打通商业银行补充一级资本的渠道,增强信贷投放能力。6月末,商业银行资本充足率为13.52%,核心一级资本充足率为10.57%,在胡歌车祸