爱玩堂

作者:程丹近日,随着个股股价波动加大,停牌的上市公司也多了起来。有的停牌理由充分,有的则含糊不清,难免有随意停牌、任性停牌之嫌。本周一以来,以各种理由停牌的上市公司数量不断增加,一部分是因为股价持续下跌导致大股东股权质押出现了平仓风险,但还有一部分,则是以“拟披露重大事项”“筹划重大事项”“重要事项未公告”等为理由停牌,市场因此质疑上市公司一跌就停,实属“跌不起”。统计显示,截至目前,3000多家上市公司中约有270家公司处于停牌状态。停牌超过90天的股票近50只,停牌时间最长的为*ST新亿,连续停牌天数已经达到了396天。股票停牌的初衷,是防止正在筹划或进行的上市公司重大活动事项导致股价的大幅波动,以保护投资者的利益,但政策却被有心之人给念歪了,为躲避股价下跌而含糊其辞停牌不是上市公司实施停牌的正当理由。长时间以来,A股不仅存在随意停牌的现象,停牌程序不规范、停牌时间过长、停牌期间信息披露不充分等现象更是时有发生。停牌公司数量过多势必导致大量筹码被锁定,会降低资金和资源流动与配置的效率,而长期停牌,投资者在丧失基本交易权利的同时,还不得不承担投资机会的损失。特别是在A股已纳入MSCI指数的背景下,停牌因素爱玩堂

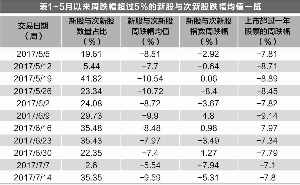

上市公司研究院张娟娟7月17日,创业板指盘中暴跌5.11%,创2015年股灾以来的新低,“闪崩”突如其来,上证指数等亦遭拖累。复盘发现,7月份以来A股市场“闪崩”行情频现,投资者自然是心惊肉跳。笔者对2017年5月份以来的“闪崩”个股进行梳理归纳,试图剖析“闪崩”真相。综合来看,期间个股“闪崩”有四大类:次新股、解禁股、业绩预告变脸股以及创业板股,那么这些股票“闪崩”的真相到底如何呢?次新股炒作降温板块整体表现疲软自2017年3月27日次新股指数创出阶段性高点后,板块指数便一路下滑,炒作明显降温。统计5月份以来的“闪崩”股发现(为方便分析,以周跌幅超过5%的股票为研究对象,表1),每周次新股“闪崩”股数量占总“闪崩”股的比例都超过20%,占所有次新股总数的80%以上。与上市时间超过一年的股票对比,次新股跌幅均值也大多比前者要高。当解禁碰上“闪崩”“闪崩”具有传染性据Wind数据统计,今年第三季度的解禁规模总计有7236亿元(以6月30日股价估算),其中7月份有2163亿元,环比上升46%。一般来说,上市公司限售股解禁时,部分投资者对这一类股票以看空为主,可能会大量卖出。文中对2017年5月2日至2017年7月14日的解禁股进行了分类分析,其中“闪崩”定爱玩堂

上市公司研究院张娟娟7月17日,创业板指盘中暴跌5.11%,创2015年股灾以来的新低,“闪崩”突如其来,上证指数等亦遭拖累。复盘发现,7月份以来A股市场“闪崩”行情频现,投资者自然是心惊肉跳。笔者对2017年5月份以来的“闪崩”个股进行梳理归纳,试图剖析“闪崩”真相。综合来看,期间个股“闪崩”有四大类:次新股、解禁股、业绩预告变脸股以及创业板股,那么这些股票“闪崩”的真相到底如何呢?次新股炒作降温板块整体表现疲软自2017年3月27日次新股指数创出阶段性高点后,板块指数便一路下滑,炒作明显降温。统计5月份以来的“闪崩”股发现(为方便分析,以周跌幅超过5%的股票为研究对象,表1),每周次新股“闪崩”股数量占总“闪崩”股的比例都超过20%,占所有次新股总数的80%以上。与上市时间超过一年的股票对比,次新股跌幅均值也大多比前者要高。当解禁碰上“闪崩”“闪崩”具有传染性据Wind数据统计,今年第三季度的解禁规模总计有7236亿元(以6月30日股价估算),其中7月份有2163亿元,环比上升46%。一般来说,上市公司限售股解禁时,部分投资者对这一类股票以看空为主,可能会大量卖出。文中对2017年5月2日至2017年7月14日的解禁股进行了分类分析,其中“闪崩”定爱玩堂

记者王雪青 编辑浦泓毅顶多两三分钟的距离,厉建超走了10多分钟。等他出现在稽查人员面前的时候,额前发梢还挂着尚未擦干的水珠。曾经的投资老将,百亿资金挥斥方遒,却在面对执法人员的时候,需要先洗一把脸。坐下后,稽查人员要求其打开某电脑程序,厉建超已经紧张得双手发抖,额头流汗不止,前两遍输入密码竟都敲错,直到第3遍才成功登录。这是监管部门第一次在厉建超供职单位与其正面接触时的场景。2014年春节后,厉建超被有关方面带走协助调查,消息一出震惊了资本市场。2年后,厉建超案判决结果出炉,成为全国首例以“情节特别严重”定罪的老鼠仓判例。山东省高级人民法院2016年4月二审判决,判决书显示,2011年11月11日至2014年1月22日,厉建超任“中邮核心优选基金”基金经理,对所负责的基金进行投资决策,决定买卖股票的种类、规模、时机等,任职期间,厉建超利用因职务便利获取的内幕信息以外的其他未公开信息,使用其控制的“孔某”“孔某某”“冯某某”“管某某”“周某某”“高某某”“徐某”“王某”“穆某某”“司某”等10个证券账户,先于、同步或者稍晚于基金买入、卖出与中邮核心优选基金投资相同的股票,累计趋同交易金额9.15亿元,累计趋同交易获利1682爱玩堂

记者王雪青 编辑浦泓毅顶多两三分钟的距离,厉建超走了10多分钟。等他出现在稽查人员面前的时候,额前发梢还挂着尚未擦干的水珠。曾经的投资老将,百亿资金挥斥方遒,却在面对执法人员的时候,需要先洗一把脸。坐下后,稽查人员要求其打开某电脑程序,厉建超已经紧张得双手发抖,额头流汗不止,前两遍输入密码竟都敲错,直到第3遍才成功登录。这是监管部门第一次在厉建超供职单位与其正面接触时的场景。2014年春节后,厉建超被有关方面带走协助调查,消息一出震惊了资本市场。2年后,厉建超案判决结果出炉,成为全国首例以“情节特别严重”定罪的老鼠仓判例。山东省高级人民法院2016年4月二审判决,判决书显示,2011年11月11日至2014年1月22日,厉建超任“中邮核心优选基金”基金经理,对所负责的基金进行投资决策,决定买卖股票的种类、规模、时机等,任职期间,厉建超利用因职务便利获取的内幕信息以外的其他未公开信息,使用其控制的“孔某”“孔某某”“冯某某”“管某某”“周某某”“高某某”“徐某”“王某”“穆某某”“司某”等10个证券账户,先于、同步或者稍晚于基金买入、卖出与中邮核心优选基金投资相同的股票,累计趋同交易金额9.15亿元,累计趋同交易获利1682爱玩堂

记者吴晓婧 编辑长弓今年以来,港股市场表现强劲,跑赢A股及大部分成熟市场股市,而重仓港股的沪港深基金业绩表现也相当亮眼。最新披露的基金二季报,使得绩优沪港深基金的最新投资动向得以曝光,多数基金在二季度坚守高仓位,并加仓了“稀缺性”优质标的,主要分布在互联网、电子、医药、保险、博彩等行业。在富国沪港深价值精选的基金经理看来,经济转型期必然经历行业之间的切换和行业内的整合。朝阳行业在行业切换的过程中,有机会获得更快的成长;优质企业在行业内的整合过程中,更有机会提升市场占有率,这是其关注的重点。上述基金经理认为,包括互联网、电子、消费、医药、汽车、保险等行业未来几年更具成长性。而行业内管理高效、激励完善、研发突出的优质企业,更有机会获得超越行业的增长。具体到投资布局而言,嘉实沪港深精选的股票仓位为90.08%,二季度大幅加仓了港股的腾讯控股、中国太平、中国联通及瑞声科技,此外还加仓了A股的格力电器及歌尔股份等。截至7月19日,该基金今年以来净值上涨了32.61%。广发沪港深新起点今年以来净值涨幅同样亮眼,达到了88.99%。该基金的基金经理操作灵活,二季度前十大重仓股多数为最新入驻,从6月份的操作来看,首周增加了非爱玩堂

记者张忆 编辑浦泓毅一年前被沽空机构狙击、秒变仙股的港股通标的德普科技,近来不断吸引内地资金加仓,内资持股比例排名自7月份以来已跃居第二。与此同时,上证报记者梳理发现,内地资金抄底被沽空的港股并不是孤例,而抄底资金也有着不同的际遇。内地资金驰援德普科技被套主营制造及销售LED照明产品的德普科技,在一次被沽空机构狙击后获得市场广泛关注。2016年7月28日,美资做空机构格劳克斯发布报告,质疑德普科技业绩造假,并将其目标价设为0港元/股。受此影响,德普科技在7月28日大跌86.34%,并在29日又跌56.45%,收盘报0.135港元。内地资金对德普科技的第一波抄底,便始于2016年8月初。据港交所数据显示,截至7月底,内地资金通过港股通持有的德普科技股份数量还保持在0.4亿股左右,而在8月初的几个交易日里,内地投资者持股数便增长了10多倍,仅次于当时的第一大持仓券商金利丰证券。伴随着内地资金的“驰援”,德普科技的股价在两日暴跌后也出现一小波反弹行情,随后该股股价便一直在0.1至0.2港元的区间内徘徊。在此后的9个月时间里,内地资金通过港股通渠道的持股比例,从7.58%逐步增至24%,持股比例排名稳定在第5左右。踏入今年7月份以来,该股持股比例与日俱增,爱玩堂

记者张忆 编辑浦泓毅一年前被沽空机构狙击、秒变仙股的港股通标的德普科技,近来不断吸引内地资金加仓,内资持股比例排名自7月份以来已跃居第二。与此同时,上证报记者梳理发现,内地资金抄底被沽空的港股并不是孤例,而抄底资金也有着不同的际遇。内地资金驰援德普科技被套主营制造及销售LED照明产品的德普科技,在一次被沽空机构狙击后获得市场广泛关注。2016年7月28日,美资做空机构格劳克斯发布报告,质疑德普科技业绩造假,并将其目标价设为0港元/股。受此影响,德普科技在7月28日大跌86.34%,并在29日又跌56.45%,收盘报0.135港元。内地资金对德普科技的第一波抄底,便始于2016年8月初。据港交所数据显示,截至7月底,内地资金通过港股通持有的德普科技股份数量还保持在0.4亿股左右,而在8月初的几个交易日里,内地投资者持股数便增长了10多倍,仅次于当时的第一大持仓券商金利丰证券。伴随着内地资金的“驰援”,德普科技的股价在两日暴跌后也出现一小波反弹行情,随后该股股价便一直在0.1至0.2港元的区间内徘徊。在此后的9个月时间里,内地资金通过港股通渠道的持股比例,从7.58%逐步增至24%,持股比例排名稳定在第5左右。踏入今年7月份以来,该股持股比例与日俱增,爱玩堂